Les derniers chiffres de SIMPAR (Accumuler, Tunisie) ont inévitablement reflété l’ampleur de la crise immobilière en Tunisie. L’effet « boule de neige » se fait ressentir et les promoteurs se retrouvent au pied du mur.

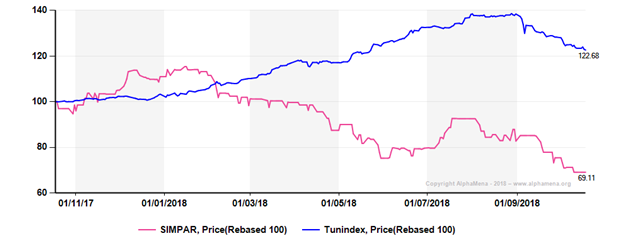

Le titre a perdu -25,34% depuis le 23/07/2018, date de l’annonce de ses indicateurs d’activité T2 2018, creusant ses pertes annuelles à -37,76%. A notre sens, l’ampleur de cette dégradation reflète, en grande partie, la crainte des investisseurs puisqu’à ce jour, les lueurs d’espoirs se font de plus en plus rares pour une reprise du secteur.

La Chambre Syndicale Nationale de l’Immobilier (CSNPI) n’a pas l’intention de baisser les bras et continue de mener son combat en proposant des issues de secours difficilement réalisables. En effet, l’année 2018 s’est avérée très difficile pour un secteur déjà en berne, principalement à cause de l’application de la nouvelle TVA de 13%. Malheureusement, la Loi de Finances 2019 ne prévoit aucun changement pour aider le secteur immobilier à se redresser. Il est clair que la situation de la trésorerie du gouvernement tunisien ne permet pas l’allégement de la pression fiscale.

Une situation délicate

De tout temps, la gouvernance de SIMPAR laissait à désirer. Rappelons que sur ses 10 sièges, la BNA (Vente, Tunisie) en occupe 2 directement, 5 indirectement et 1 de concert pour une participation de 30% dans le capital du groupe (40,6% tenant compte de CTAMA) en plus des 7/12 sièges dans le conseil d’administration d’ESSOUKNA (Vente, Tunisie). Le contrôle exercé par la BNA pose un problème de fond. Il est clair que la banque trouve son compte dans les deux sociétés et que défendre les intérêts des minoritaires est loin d’être une priorité.

Par ailleurs, les charges financières payées par le groupe SIMPAR se situent à 10,925 MTND en 2017, dont presque 100% perçues par la maison mère BNA. Les résultats agrégés d’Essoukna et de SIMPAR se limitent à seulement 3,003 MTND.

En effet, toutes les dettes contractées par le groupe SIMPAR auprès de la BNA s’élèvent à 135,568 MTND et uniquement 1 MTND auprès de la BT au 31/12/2017. Avec le ralentissement de l’activité, le poids des charges financières sera encore plus lourd. D’après nos prévisions, les charges financière sont estimées à 12,399 MTND en 2018, soit une augmentation de 13,5% par rapport à 2017 et à 12,701 MTND en 2019.

A ce jour, la banque détient directement 30% des actions de la SIMPAR et indirectement 20,88% des actions d’Essoukna, un engagement excessif qui devrait s’estomper en 2019 avec l’entrée en vigueur de la nouvelle circulaire de la BCT (prévue pour le 31/12/2018) qui vise à restructurer les opérations avec les parties liées, notamment dans le secteur immobilier. La BNA cédera, tôt ou tard, 10% du capital de SIMPAR pour atteindre la participation maximale tolérée, en l’occurrence 20%, sans pour autant oublier l’impact du plafonnement de l’encours avec les parties liées à 25% des fonds propres. En outre, la montée récente de la GAT dans le capital de SIMPAR est une bonne nouvelle pour soutenir l’amélioration de la gouvernance du promoteur immobilier.

Un potentiel à la hausse malgré tout !

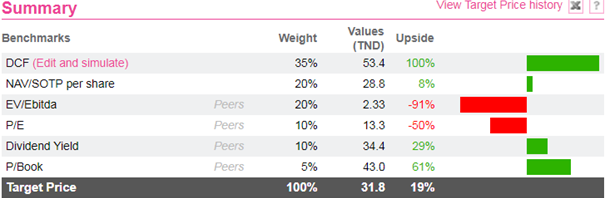

Nous avons récemment révisé notre modèle à la baisse, tenant compte de la dégradation de l’activité immobilière. De ce fait, nos perspectives de bénéfices ont baissé : marge d’EBITDA 2018-2019 moyenne prévue à 23,2% vs. 26,2% en 2017.

Notre potentiel fondamental s’établit maintenant à 19,5%, principalement tiré vers le haut par le DCF (une vision long-terme et pas pour les minoritaires). Les multiples des fonds propres sont extrêmement bas, à seulement 0,39x en 2018 vs. 0,63x pour ses comparables dans la région MENA, mais reflètent également le momentum extrêmement négatif du secteur. Notre avis positif sur SIMPAR repose essentiellement sur la bonne qualité de ses actifs et, surtout, sur son importante réserve foncière (75,38 MTND).

Source: Alphamena

Les articles associés

-

13993

-

1276

-

2752

-

2833