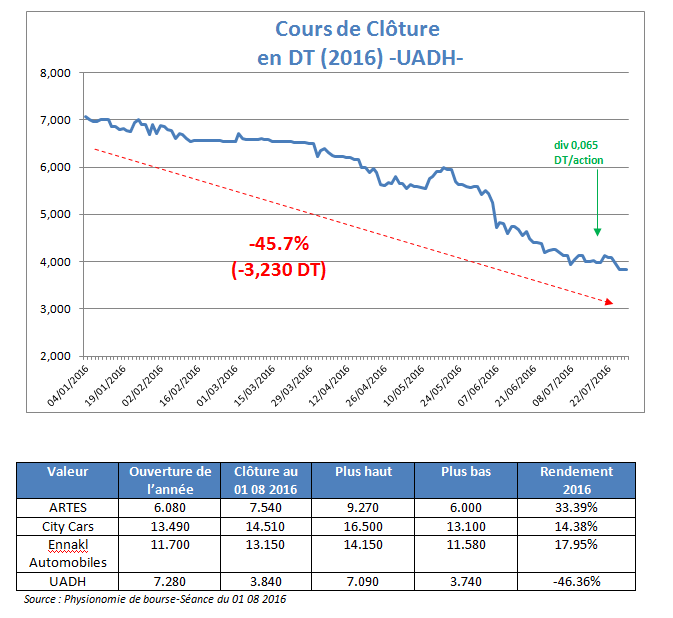

Introduite le 05 juin 2015 sur le marché principal de la Bourse de Tunis à 6,5DT, UADH, est la plus mauvaise performance boursière de l’année avec une perte de plus de 45% en l’espace de 7 mois. Le holding qui regroupe huit sociétés opérant en majorité dans le secteur de la distribution automobile, est crée le 05 juillet 2013 avec un capital de 400 mille DT, en même temps que la holding de tête familiale Loukil Investment Group (LIG), et ce dans le cadre d’un vaste plan de restructuration juridique en vue de l’ouverture du capital du pôle automobile. Une réorganisation rendue nécessaire pour alléger le poids de la dette des différentes structures du groupe et délimiter les frontières des pôles par métier ;

Boursièrement, la première année d’introduction apparait, donc, catastrophique aux yeux des investisseurs institutionnels et des petits porteurs participant au placement global et à l’OPF. Beaucoup ont été contraints de s’endetter pour participer dans l’offre publique. L’actionnaire majoritaire est certainement le plus lésé dans toute l’affaire, mais lui a l’avantage du contrôle décisionnel, de gérer les flux entre filiales et de connaitre l’impact financier de chaque décision ou acte de gestion. Une perte de plus que le marché aurait pu s’en passer si l’initiateur de l’affaire et le propriétaire se sont mis d’accord sur une valorisation plus correcte qui traduit les conditions économiques du pays et l’endettement important des filiales du groupe. Aussi, on en vient à la conclusion que les dirigeants et leurs conseillers ont surestimé certains paramètres en projetant une rentabilisation rapide des deux acquisitions EVI et Trucks Gros pour prés de 42 MDT ! L’un des objectifs de l’introduction était justement de fournir un moyen de désendetter le groupe. Ni le planning des remontées de dividendes ni l’exécution des investissements de croissance ne semblent correspondre aux attentes du petit porteur pris dans un Business plan multidimensionnel aux traits incompréhensibles et plusieurs objectifs poursuivis à la fois. Beaucoup d’investisseurs ne font plus désormais confiance à ces structures de holding dont l’opacité se trouve démultipliée par rapport aux structures juridiques simples ; L’impératif de la décote de liquidité imposé dans les marchés de titres matures est ignoré par notre marché. Les décalages dans le service des dividendes à partir des revenus de filiales eux même composés de dividendes sont souvent omis dans les méthodes d’évaluation. Le seul bémol vient des dividendes 2016. Presque inattendu. Le président du groupe l’a affirmé, il ne comptait pas trop servir cette année. La dégringolade du cours et le mécontentement des partenaires ont poussé vers une politique de distribution de dividende plus généreuse. Le tableau de financement individuel de UADH prévoyait 866 KDT de payout pour 2016 contre une distribution approuvée par l’AG de 2,4 MDT; L’année 2017 devrait connaitre un payout plus important de 7,9 MDT soit un dividende attendu de prés de 0,210 DT/action. Un rendement dividende qui n’arrangera que les nouveaux actionnaires. Les anciens afficheront eux un TSR (Total Shareholder Return) des plus négatifs de la cote à moins d’une reprise significative des cours sur le reste de l’année.

Plus de 46% de dévaluation du titre sur 7 mois est une désillusion de plus pour les petits porteurs tunisiens qui croient vite dans toutes les histoires qu’on leur raconte à chaque Offre Publique. Beaucoup regrettent de ne pas aller sur les titres des autres concessionnaires qui ont bien performé sur la même période (voir tableau). Beaucoup d’investisseurs reprochent au groupe Loukil une désolidarisation par rapport au cours boursier. Un comportement nullement justifiable surtout si l’on vend son titre au public à 6,5 DT, il y a tout juste un an et qu’il cote aujourd’hui à prés de 3,8 DT. L’ambiance dans laquelle s’est déroulée l’AG 2016 démontre le désintérêt des petits porteurs pour l’actualité du groupe pourtant maintes fois exhibée sur la scène publique au titre d’événements sportifs qu’il a sponsorisé et les diverses actions promotionnelles qu’il engage pour les compagnes de vente de ses nouveaux modèles de voitures ou pour les inaugurations de shows rooms ; Autant la communication commerciale est réussie, autant la communication boursière financière est défaillante.

UADH dispose de réels atouts d’ordre commercial, et même l’évolution de son Chiffre d’affaires consolidé sur les deux dernières années est dans la ligne des attentes. Les plus sceptiques à l’époque redoutaient un top line plutôt présomptueux. Ils finiront peut être par avoir raison, après lecture les derniers commentaires qui accompagnent les indicateurs trimestriels au 30 06 2016. Une affaire de répartition des quotas sur l’année vient perturber les projections. Mais, à terme, on continue de croire dans la captivité des marchés des véhicules légers et industriels des sociétés du groupe et la qualité du portefeuille d’UADH composé d’enseignes prestigieuses : Citroën, Mazda, Renault trucks, GIF etc. Le groupe dispute le leadership du secteur en capitalisant sur sa dernière marque japonaise. Il ne cache pas son intérêt pour la marque Peugeot avec qui il commence à entretenir des relations d’affaires à travers sa filiale de fabrication de filtres GIF Filter.