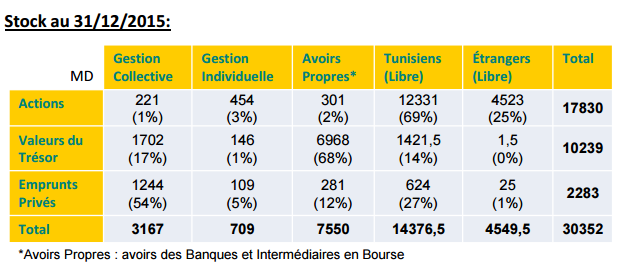

Tustex revient sur la typologie des investisseurs en titres de capital et en titres obligataires, récapitulée clairement dans un tableau publié par Tunisie Clearing. Au niveau des actions des sociétés cotées, on y apprend qu’au 31/12/2015, 75% de la capitalisation boursière est détenue par des investisseurs tunisiens contre 25% par des investisseurs étrangers. Cette structure était déjà plus ou moins connue même si elle a légèrement évolué avec les prises de participation importantes réalisées sur des poids lourds de la bourse (SFBT et SAH Lilas essentiellement) qui ont fait passer le ratio des étrangers de 23% à 25%. La participation étrangère découle essentiellement des participations historiques détenues par les partenaires étrangers ayant investi dans de grands établissements financiers (BNP, Société Générale, Arab Bank Plc, Attijari Wafa, Groupama,….) ou encore le cas du Groupe Castel dans la SFBT. Au niveau de la participation étrangère, on estime que plus de 80% de la participation étrangère est détenue par des partenaires stratégiques contre moins de 20% pour les fonds d’investissement (environ 4% de la capitalisation). A titre de comparaison, le taux de détention de la capitalisation boursière par des non résidents est de 45% en France. En Egypte, le taux de détention des non résidents est estimé à 36%.

Le deuxième enseignement est le poids relativement faible des actifs gérés dans la capitalisation boursière puisqu’ils ne représentent que 4%. Il faut surtout remarquer que les OPCVM tunisiens ne détiennent que 1,24% de la capitalisation boursière ce qui est très faible en comparaison avec d’autres pays (24% en France, environ 5% au Maroc). Ceci s’explique en grande partie par un passé tumultueux des premières Sicav mixtes au cours des années 90 qui a occasionné une grande désaffection du public pour cette catégorie d’OPCVM. D’une manière plus globale, il est admis que l’investissement institutionnel (OPCVM, Assurances, Banques, Caisses de retraite, CDC, SICAR, Holding) reste faible et avoisine les 10% de la capitalisation boursière (4% actifs gérés, 4% fonds étrangers, 2% Institutions financières). Cette estimation a exclu de son périmètre toutes les participations détenues par des institutions financières et qui ont un caractère de participation stratégique et n’ont pas un caractère d’investissement de portefeuille.

La situation est très différente sur le marché obligataire où on est bel et bien dans un marché d’institutionnels. Les OPCVM détiennent 17% de l’encours des valeurs du trésor et 54% des emprunts privés. Les banques, quant à elles, détiennent 68% de l’encours des Valeurs du Trésor et 12% des emprunts privés. Sans compter les assureurs qui doivent détenir une partie importante de l’encours obligataire, on arrive déjà à un taux de détention institutionnel de 85% pour les valeurs du trésor et 66% pour les emprunts privés. Contrairement aux actions, il n’y a aucun avantage particulier à détenir en direct des obligations car leur fiscalité n’est pas du tout avantageuse et leur liquidité est limitée.

En définitive, on retient que le marché actions n’a pas encore vu se développer une composante institutionnelle importante alors qu’à l’inverse le marché obligataire est un marché d’institutionnels mais qui se cantonne plus au marché primaire des émissions avec l’hégémonie des banques.

Depuis le 14 Janvier 2011, les facteurs prédominants sur le marché se sont consolidés voire même aggravés avec comme corollaire les mêmes comportements : aversion au risque, recherche de placements sûrs, préférences pour les placements à Court Terme, préférences pour les titres refinançables, captivité des placements….Bref, très peu de progrès pour une place qui fait encore du surplace ! Nous revenons aux mêmes recommandations d’il y a 15 ans à savoir, dynamiser les canaux de mobilisation de l’épargne longue en agissant sur des leviers tels que l’assurance vie, l’épargne salariale et les régimes de retraite complémentaire par capitalisation.

Les articles associés

-

1054

-

1260

-

1656

-

569