L'intermédiaire en Bourse BH Invest consacre une note d'analyse aux sociétés de leasing cotées à la Bourse de Tunis, sur la base des indicateurs d'activité 4T15, y compris El WIFACK LEASING, considérée comme une compagnie de leasing durant l’exercice 2015 vu que sa conversion en banque universelle s’est concrétisée à la fin de l’année. Les analystes de BH Invest note toutefois que les changements et les procédures de la conversion ont altéré la capacité productive de la société, ce qui les incite à relativiser l’analyse de ses performances.

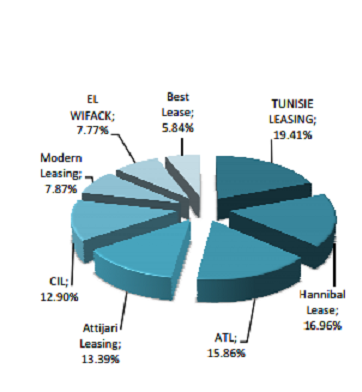

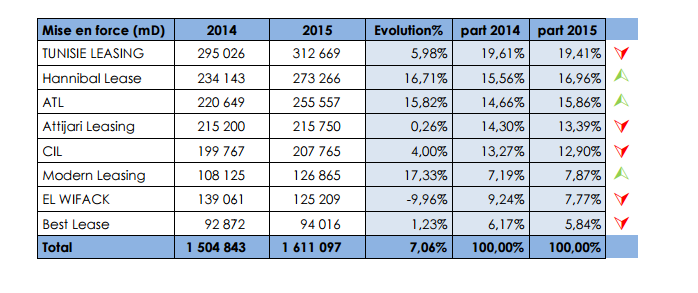

Pour rappel, Les mises en force du secteur ont atteint 1 611,097 MD, soit une progression de 7,06% par rapport à 2014, et dont Tunisie Leasing accapare 19,41%, soit la part de marché la plus élevée devant Hannibal Lease qui a réalisé 16,96% de la production du secteur. Depuis 2011, les mises en forces des compagnies cotées ont progressé à selon un TCAM de 9,96%.

Seules trois compagnies ont amélioré leurs parts de marché, respectives à savoir HL, ATL et ML, la baisse la plus significative ayant été enregistrée chez El Wifack. Toutes les sociétés de leasing ont amélioré leur production l’exception d’EL WIFACK qui a enregistré une baisse de sa production de 9,96%.

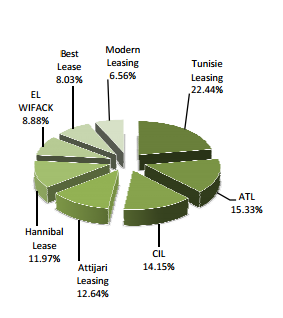

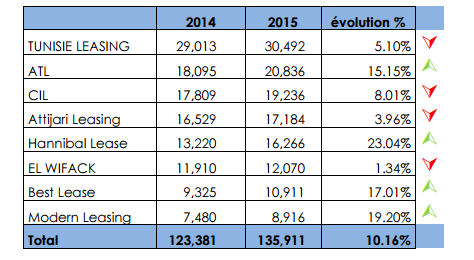

Les produits nets de leasing ont atteint 135 MD soit une progression de 10,16% par rapport à 2014. Avec 30 MD de PNL (soit 22% des réalisations du secteur) Leasing demeure le leader.

Quatre sociétés ont augmenté significativement leur PNL, à savoir Hannibal Lease, Modern Leasing, Best Lease et l’ATL.

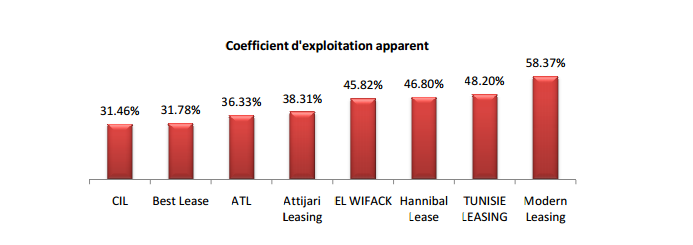

Les charges d’exploitation ont connu une augmentation de 4,6% en 2015 par rapport à 2014. Néanmoins, cette augmentation est nettement inférieure à celle du produit net de leasing du secteur qui a évolué de +10,16% en 2015 par rapport à 2014.

De ce fait, le coefficient d’exploitation apparent du secteur coté a connu une amélioration passant de 45,31% en 2014 à 42,12% en 2015. Ceci conduit à une amélioration de la productivité de l’ensemble du secteur coté. Toutefois, Tunisie leasing et EL WIFACK ont vu leur coefficient d’exploitation augmenter.

La CIL demeure la référence du secteur avec le coefficient d’exploitation le plus faible. Restant la dernière dans le classement, Modern Leasing a tout de même enregistré une amélioration de son coefficient d’exploitation qui passe de 63% en 2014 à 58% en 2015.

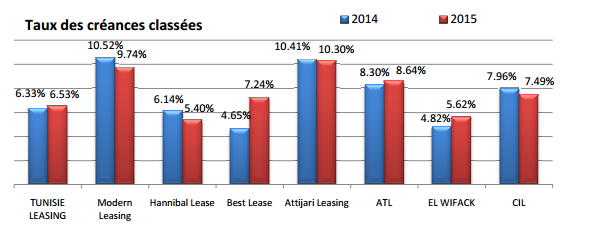

En 2015, les créances classées du secteur coté ont augmenté de 11%, passant de 216 MD en 2014 à 240 MD en 2015. Les engagements totaux des sociétés de leasing cotées ayant augment à un rythme inférieur, (+10%) , le taux des créances classées du secteur s’est aggravé passant de 7,39% en 2014 à 7,62% en 2015. Les plus fortes détériorations sont enregistrées par Best Lease et El Wifack ; les compagnies qui ont enregistré les plus fortes baisses étant Modern Leasing, Hannibal Lease et la CIL.

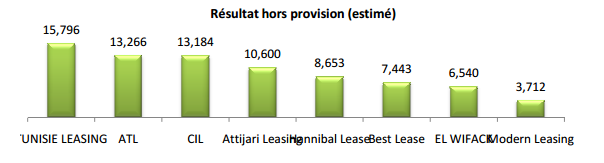

BH Invest estime que le résultat hors provision du secteur coté en 2015 se situera autour de 79 MD soit une évolution de 14,5% par rapport à 2014. Hannibal Lease et Modern Leasing accaparent des évolutions les plus élevées soit respectivement +44% et +36% par rapport à 2014.

Côté refinancement, le secteur du leasing a subi en 2015, un renchérissement de son coût de ressources apparent de 36 points de base. Les deux plus forts renchérissements ont concerné EL WIFACK et Tunisie Leasing avec des augmentations respectives de 48 et 41 points de base. A contrario, Modern Leasing a marqué le plus faible renchérissement avec 18 points de base. De son côté, le taux de sortie apparent du secteur s’est amélioré de 23 points de base. Cette amélioration a concerné toutes les sociétés exception faite pour El Wifack dont le taux a baissé par rapport à 2014. Le plus fort renchérissement a été de l’ordre de 63 points de base pour Best Lease alors que le plus faible a été de 18 points de base pour Attijari Leasing. Compte tenu de ce qui précède, il en résulte un spread apparent du secteur en baisse de 13 points de base. La meilleure évolution du spread étant réalisée par Best Lease qui a amélioré sa marge de 36 points de base. Hannibal Lease, ATL, Modern Leasing et Tunisie Leasing se situant plutôt parmi celles qui ont maintenu leurs marges. Les sociétés qui ont connu une régression de leurs spreads sont : Attijari Leasing, CIL et EL WIFACK. Cette dernière voit sa marge diminuer avec 136 points de base.

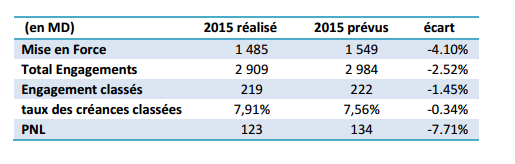

Concernant les mises en forces, les réalisations du secteur ont été légèrement (96%) en deçà de leurs prévisions. Trois compagnies de la place ont surperformé leurs prévisions : Hannibal Lease (113%), Modern Leasing (108%) et ATL (102%). En ce qui concerne les compagnies qui n’ont pas atteint leurs objectifs, Best Lease a enregistré le plus fort écart (une production représentant 65% des objectifs). Le PNL réalisé du secteur est également en dessous des estimations avec un écart de -7,7%. L’ATL (109%) et Hannibal Lease (105%) on surperformé leur BP ; en revanche Best Lease (50,5%), Modern Leasing (88,6%) et Attijari Leasing (93,2%) n’ont pas atteint leurs objectifs.

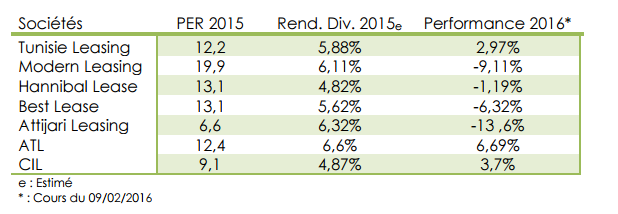

BH Invest note que l'évolution des indicateurs 2015 a été positive vs 2014, mais en dessous des prévisions. Avec un PER 2015 de 11,3 en dessous du PER marché, ce secteur demeure sous évalué et présente des opportunités d’investissement intéressantes. S’ajoutant à ceci, ce secteur présente des rendements en dividende au dessus de 4,5%.

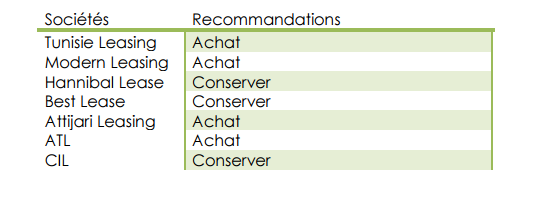

L’intermédiaire en Bourse juge la valorisation de l’ensemble des sociétés à un niveau bas par rapport à l’ensemble du marché et occulte les relais de croissance potentiels qui s’offrent aux sociétés sur le moyen terme. Le rendement des titres en dividendes est par ailleurs attrayant. BH Invest émet les recommandations suivantes :

Télécharger la note d’analyse de BH Invest de février 2016 consacrée au secteur du leasing coté