La montée de SFBT (Vente, Tunisie) n’est pas surprenante (quoique exagérée à notre sens), mais le retard de SPDIT (Achat, Tunisie) est une surprise. Depuis le début de l’année, la première capitalisation tunisienne affiche une hausse de plus de 35% alors que SPDIT a gagné « seulement » 14,3%. La sous-performance de SPDIT est devenue plus marquée surtout vers la fin de l’année 2014 (avec le début des bruits du marché sur l’ouverture aux étrangers et le graphique ci-dessous illustre parfaitement le début du décalage entre les cours du brasseur et sa société d’investissement). Cependant, SPDIT reste sur une performance exceptionnelle depuis le 14/01/2011 (plus de 200% !).

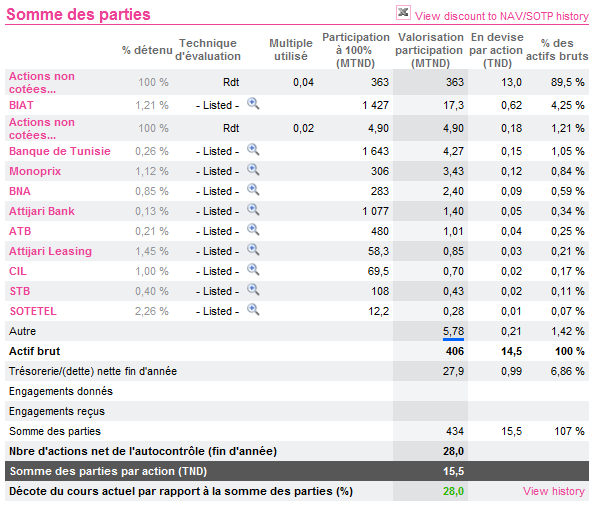

Pour mémoire, SPDIT est la société d’investissement du groupe SFBT avec un actif géré estimé à plus de 434 MTND (ci-après notre NAV). La grande partie de cet actif est investie dans les filiales de SFBT (donc elle pourrait être considérée comme un proxy de la, « désormais chère », SFBT). Les participations non cotées (hors groupe SFBT) sont négligeables (0,43% de contribution aux revenus), mais les investissements cotés sont globalement de bonne qualité (un rendement annuel de 7,2%). D’ailleurs, le coût du risque sur les trois dernières années ne dépasse pas les 3,3 MTND.

La décote de 28% de la NAV de SPDIT est un point d’entrée intéressant. En tenant compte des niveaux de valorisation de SFBT, ces 28% devraient augmenter avec la revalorisation de son portefeuille Filiales SFBT et la poursuite du rally de la Bourse de Tunis (+6,81% depuis le début de l’année). SPDIT offre également un bon rendement en dividende de presque 6% avec un pay-out supérieur à 100%. Bien évidemment, les plus sceptiques avanceront la question de la liquidité du titre et de son flottant minuscule, mais la bonne question serait : Ce risque de liquidité (un surcoût de 10-15% par rapport aux cours de Bourse ?) en vaut-il la peine ? Notre réponse est plutôt un oui.

Themes :

Secteurs d'activité :

Les articles associés

-

360

-

391

-

173

-

1317