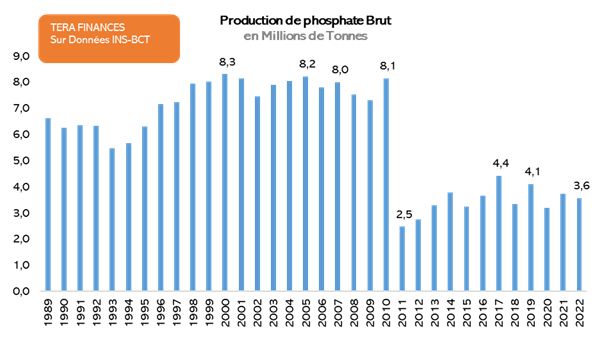

Pendant de nombreuses années, la CPG a investi afin de réduire les coûts de production tout en augmentant la capacité. Cela a été généralement atteint en développant des mines à ciel ouvert pour remplacer les mines souterraines. Au cours de la décennie 2001-2010, la CPG a vu sa production en hausse pour atteindre une moyenne annuelle de 7,8 millions de Tonne, alors qu'elle était de 6,8 millions de tonnes en moyenne durant la décennie 1991-2000 (mais 3,5 Millions de Tonnes en moyenne entre 2011 et 2021).

Après extraction et enrichissement, la roche phosphatée est transportée par chemin de fer vers les sites de transformation situés à Sfax, Skhira, Gabès et M'dhilla pour être utilisée en tant que matière première dans la production de l'Acide Phosphorique et des Engrais.

Le secteur du phosphate est organisé principalement autour des sociétés suivantes :

La Compagnie des Phosphates de Gafsa (CPG) ;

Le Groupe Chimique Tunisien (GCT) ;

La Société Tunisienne Indienne des Fertilisants (TIFERT) ;

Les sociétés privés (Alkimia, Granuphos, etc.).

En 2010, le secteur du phosphate et dérivés produit plus de 8 millions de tonnes de phosphate brut, emploie15 000 personnes, contribue à hauteur de près de 2 à 3% dans le PIB. La Tunisie était cinquième producteur mondial de phosphate brut avec une part de marché de 4% quasiment exæquo avec le Brésil et la Jordanie mais derrière la Chine (34%), les États-Unis (17%), le Maroc (14%) et la Russie (6%).

Les recettes d’exportation avoisinent les 10% du total exportations pendant la décennie 2000-2010 contre moins de 5% actuellement.

L’export du phosphate marchand se fait à partir du port de Sfax ainsi que l’importation du soufre. En ce qui concerne les dérivés du phosphate, l’export se fait à partir de Sfax, Skhira et Gabès.

Le volume d’export avant 2010 était de l’ordre de 15% de la production annuelle vers 15 pays situés en Asie (avec l’Inde comme principal client dans cette région), en Amérique Latine et en Europe.

Le GCT est théoriquement l'un des plus importants fournisseurs d'Acide Phosphorique au marché Indien, considéré comme étant le plus grand marché mondial pour ce produit.

La dégénérescence

L’export du phosphate a fortement chuté depuis 2011 suite à la baisse de la production. Industrie polluante, toxique à l’environnement et à la santé humaine, des mouvements de la société civile réclamaient depuis les années 90, la fermeture des usines de transformation du phosphate notamment dans les régions de Sfax et de Gabes. Au mois d’aout 2019, la SIAPE de Sfax a fermé définitivement ses portes comme cela a été le cas en 1993, avec la fermeture d’une usine similaire, la NPK, qui a laissé place, après assainissement, au projet urbanistique Taparura.

Après l’insurrection populaire de 2011, la baisse de la production a touché toute la chaine de valeur de l’industrie du phosphate (extraction, transport et transformation) et était due aux sit-in et grèves enregistrés dans le bassin minier ayant empêché l’approvisionnement des usines du Groupe Chimique Tunisien en phosphate brut.

production-phosphate.png

Media Folder :

Un troisième facteur, justifie la décadence de la production de phosphate. En effet, la capacité actuelle du transport est de l’ordre de 3 millions de tonnes alors que le besoin est de l’ordre de 5 millions de tonnes par an qui représentent 80% de la capacité nominale de la transformation. Elle dispose d’un réseau ferroviaire reliant Redayef et Moulares avec Métlaoui qui représente la ligne 15 puis reliant Métlaoui à Gafsa aussi Mdhilla à Gafsa. Et à partir de Gafsa l’acheminement du phosphate se fait vers Gabès par la ligne 21 et de Gafsa vers Sfax à travers la ligne 13. Ce réseau présente des défaillances au niveau de la ligne 15 : ce chemin ferré est exposé aux inondations au niveau d’Oued Thelja. Quant aux lignes 13 et 21, elles sont des anciennes voies qui nécessitent une opération de réhabilitation. Pour la flotte, elle est âgée de plus que 30 ans et une opération de renouvellement s’impose.

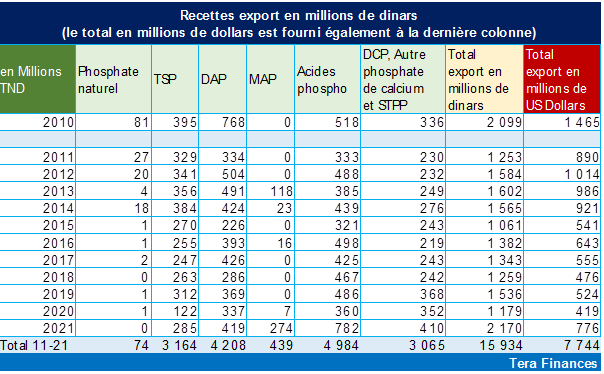

Recettes en devises provenant du phosphate et dérivés

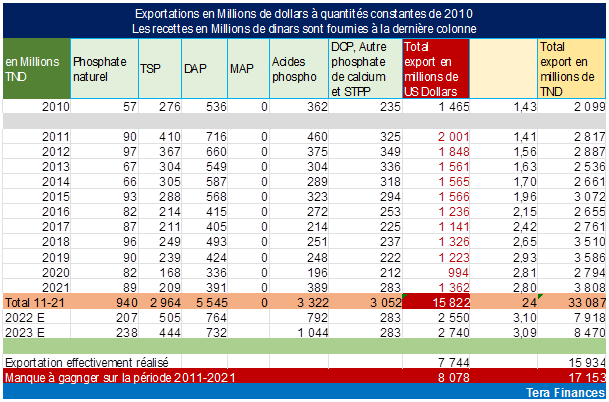

Nous avons recensé et identifié dans les statistiques de l’INS, (disponible jusqu’à 2021 par code NSH à 6 chiffres) trois familles de produits exportés par la Tunisie et provenant du phosphate et de ses dérivés

Le Phosphate naturel

Les engrais : le Superphosphate Triple (TSP), le Simple Super Phosphate (SSP), le Di-ammonium Phosphaté (DAP), le Mono-Ammonium Phosphate (MAP)

Les produits chimiques inorganique : Les acides (Acide phosphorique concentré et acide phosphorique dilué) et les phosphate de calcium (dont le Di-Calcium Phosphate DCP)

Les recettes en devises provenant de ces produits se sont élevées en 2010 à 2,099 Mrds de dinars, soit 1,465 Mrds de US Dollar.

Ces mêmes produits ont ramené à la Tunisie des recettes en devises (exportation en valeur) de 2,170 Mrds de dinars, mais l’équivalent de 0,776 Mrds de dollars.

recette-export-phospahte.png

Media Folder :

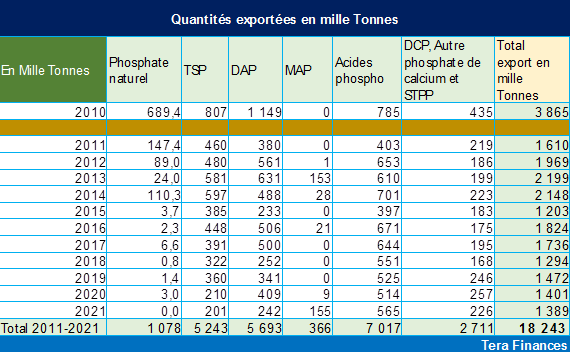

Du surplace (en dinars), entre 2010 et 2021, sauf qu’entre temps les quantités exportées par la Tunisie ont fortement chuté comparé à 2010 et, en parallèle, les prix ont sensiblement augmenté.

La baisse des quantités exportées a touché les produits phare de l’industrie des engrais et des produits chimiques inorganiques de la Tunisie notamment le TSP, le DAP et l’acide phosphorique. Il est à noter que la Tunisie n’a pas exporté de MAP en 2010.

quantite-exportees-phosphates.png

Media Folder :

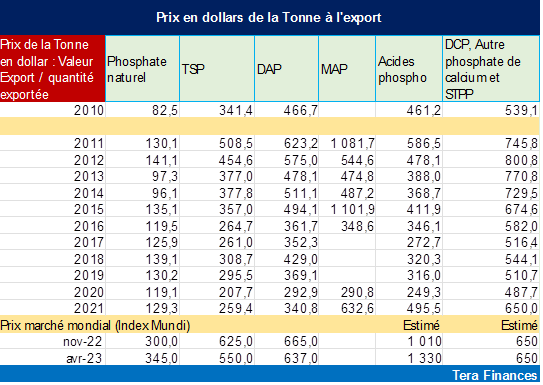

En parallèle les prix de vente (en dollar) à l’export se sont nettement appréciés en particulier en 2022 et 2023. Suite à la guerre russo-ukrainienne, les prix de l'énergie et des engrais ont augmenté. La Russie est le principal exportateur de phosphates, responsable d'environ 4 millions de tonnes d'exportations de DAP et de MAP. Les coûts des engrais ont augmenté dans la région en raison de la hausse des prix du gaz naturel et du charbon ainsi que des pénuries d'approvisionnement. Aussi, la Chine avait décidé d'interdire les exportations de phosphate pour faire baisser les prix intérieurs.

prix-phosphate-dollars.png

Media Folder :

Un manque à gagner de 8 Mrds de dollars en 10 ans

Une simulation des recettes à l’export à quantités constantes (basé sur les quantités figées exportés en 2010), vendues aux prix effectivement observés durant chaque année (2011-2021) donnerait des recettes à l’export en dollars sur la période cumulée (10 ans) de 15,8 Mrds de dollars contre des exportations effectivement réalisées de 7,7 Mrds de dollars, soit un manque à gagner sur la période 2011-2021 de 8,1 Mrds de dollars, soit 0,8 Mrds de dollars en moyenne chaque année.

exportations-MD-PHOSPHATES.png

Media Folder :

Ce constat est d’autant plus frustrant, si on projette la simulation sur les années 2022 et 2023 marquées par la forte hausse des prix. À quantités constantes exportées en 2010, les recettes du phosphate et dérivés devrait se situer par année comme suit

• 2022 : 2,55 Mrds de dollars, équivalent à 7,9 Mrds de dinars, contre 0,776 Mrds de dollars effectivement exporté en 2021 équivalent à 2,17 Mrds de dinars. (NB : le déficit énergétique en 2022 de la Tunisie a été de 10,6 Mrds de dinars.

• 2023 : 2,74 Mrds de dollars, équivalent à 8,5 Mrds de dinars, en une seule année si nous avons gardé les mêmes quantités exportées en 2010 (avec hypothèse quantité toujours nulle pour le MAP).

Perspectives et défis

La Tunisie dispose de plusieurs atouts importants dans l’industrie du phosphate. En effet, la Tunisie dispose de grandes réserves de phosphate estimées à 900 millions de tonnes de réserves certaines (selon les services géologiques de la CPG) et de 6 milliards de tonnes de réserves probables selon des recherches antérieurs réparties comme suit :

• Le bassin minier ≃ 800 millions de tonnes

• Meknassy -Sidi Bouzid ≃ 100 millions de tonnes

• Nefta - Tozeur ≃ 260 millions de tonnes

• Sraourtene - LE Kef ≃ 5000 millions de tonnes

En plus, un emplacement stratégique au cœur des plus grands consommateurs du phosphate dans le monde : pays européens, les pays de l’Amérique latine, l’Afrique sub-saharienne et l’Inde, ce qui lui, permet de tisser des liens incontestables avec cette clientèle importante. Le Secteur Phosphate Tunisien et Dérivés joue un rôle de premier plan sur le marché international à travers la vente de l’acide phosphorique et des engrais phosphatés sur les quatre continents via ses différents canaux de distribution qui varient selon les spécificités de chaque pays (industriels traditionnels, distributeurs, coopératives, traders.).

Il est à noter que depuis l’année 2011, le secteur phosphate et dérivés rencontre des baisses d’activités d’extraction et de transformation du phosphate en raison des troubles sociaux et des sit-in fréquents qui sont liés essentiellement aux demandes d’emplois, l’amélioration de l’environnement et au développement.

En effet, la production de la Compagnie des Phosphates de Gafsa n’a pas dépassé les 4 millions de tonnes pour une capacité nominale de production de 8 millions de tonnes par an.

Ceci a engendré des pannes répétitives dans l’outil d'extraction et le transport du phosphate brut, et la production des unités industrielles du Groupe chimique tunisien et des activités des ports commerciaux. Par conséquent, le secteur phosphatier tunisien n'a pas pu récupérer sa capacité de production nominale qui n’a pas dépassé les 60% durant ces dernières années et donc le niveau habituel des ventes.

Selon le Cahier des Termes de Références (appel d’offre pour la réalisation d’une étude stratégiques du Secteur Phosphate Tunisien et Dérivés à l’horizon de 2040 lancé par le ministère de l’Industrie, de l'Energie et des Mines), le secteur du phosphate Tunisien fait face à des défis majeurs :

• Défi d’ordre Social ou Sociétal : répondre aux demandes sociales croissantes des communautés locales et redémarrer l’activité minière, en créant notamment d’avantage de cohérence et de transparence dans la gouvernance et dans les mesures mises en place.

• Défi d’ordre stratégique : l’ambition et les chantiers stratégiques de la filière phosphate tunisien afin de réagir aux mutations profondes de l’industrie de phosphate et retrouver sa place de leader

• Défi d’ordre environnemental : Partant d’un grand nombre de problèmes environnementaux, l’industrie de phosphate doit s’aligner avec le droit de la population en un environnement sain et propre. L’enjeu concerne la résolution rapide et définitive de tous les problèmes environnementaux tels que la gestion des rejets industriels aux alentours des zones minières, la gestion du phosphogypse et tous les problèmes derrière surtout celle en relation avec la société civile et ses répercussions sur l’arrêt de l’activité de transformation…

Mais un des défis majeurs à mon avis reste les sources de financement de la mise à niveau du secteur dans tous ses aspects : social, environnemental et capitalistique. Une reconfiguration industrielle et environnementale s’impose.

Bibliographie

1. Statistique INS

2. Bulletins Statistiques de la BCT

3. Indexmundi.com

4. Gct.com.tn

5. Cahier des Termes de Références (appel d’offre pour la réalisation d’une étude stratégiques du Secteur Phosphate Tunisien et Dérivés à l’horizon de 2040 lancé par le ministère de l’Industrie, de l'Energie et des Mines),

6. Rapport annuel d’activité Alkimia

Themes :

Les articles associés

-

777

-

710

-

861

-

5737