L’Assemblée Générale Extraordinaire de la Société SERVICOM, réunie le 14 décembre 2016, a décidé d’augmenter le capital social d’un montant de 2 667 000 dinars en numéraire en vue de le porter de 3 537 000 dinars à 6 204 000 dinars et ce, par l’émission de 2 667 000 actions nouvelles d’une valeur nominale de 1 dinar chacune et d’une prime d’émission de 6,500 dinars (soit un prix d’émission de 7,500 dinars) et de supprimer les droits préférentiels de souscription

L’Assemblée Générale Extraordinaire a décidé que l’augmentation de capital sera réservée, tout ou en partie, au profit d’une liste de personnes physiques et morales et a délégué au Conseil d’Administration le pouvoir d’arrêter les investisseurs, parmi la liste proposée, à qui sera réservée l’augmentation et dans quelles proportions. Elle a également conféré au Conseil d’Administration tous pouvoirs nécessaires à l’effet de réaliser cette augmentation de capital et d’en constater la réalisation.

L’Assemblée Générale Extraordinaire a également décidé que le montant de l'augmentation du capital social pourra être limité au montant des souscriptions si celles ci atteignent les trois quarts (3/4) au moins de l'augmentation décidée, en application de l’article 298 du code des sociétés commerciales.

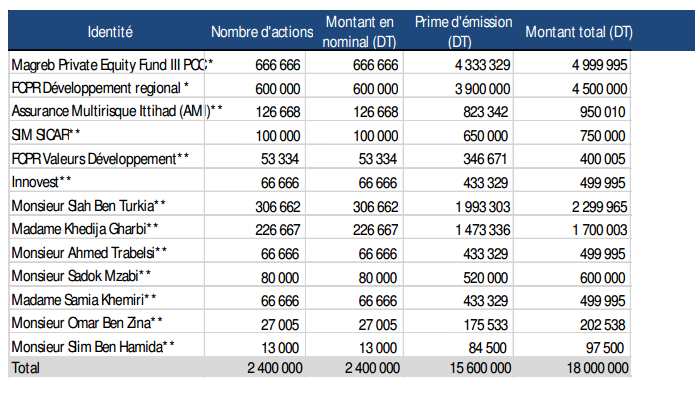

Ainsi, et en vertus des pouvoirs qui lui ont été délégués par l’AGE, le Conseil d’Administration réuni le 23/12/2016 a décidé d’augmenter le capital social de la société SERVICOM de 2 400 000 dinars pour le porter de 3 537 000 dinars à 5 937 000 dinars, et ce, par l’émission de 2 400 000 nouvelles actions de valeur nominale 1 dinar chacune, à émettre au prix d’émission de 7,500 dinars, soit une prime d’émission de 6,500 dinars. Cette augmentation de capital avec suppression du DPS sera réalisée au profit des personnes physiques et morales suivantes et selon les proportions ci dessous :

* Un pacte d’actionnaires entre la sociétéSERVICOM Holding, Maghreb PrivateEquity Fund III PCC (géré par AfricInvest) et FCPR Développement Régional (géré par la CDC Gestion) a été établi en date du 28/12/2016 et restera en vigueur tant que les Parties sont actionnaires de la société.

Les principales dispositions du pacte sont les suivantes :

- FCPR Développement Régional et Maghreb Private Equity Fund III PCC s’engagent à ne céder aucun de leurs titres dans SERVICOM ni dans SERVICOM Holding pour une période de 2 ans à compter de la date de Signature du pacte, sauf accord préalable des Parties qui sera communiqué au marché ultérieurement.

- FCPR Développement Régional et Maghreb Private Equity Fund III PCC ont convenu d’un droit de sortie conjointe pour toute cession de titres dans SERVCIOM ou dans SERVICOM Holding.

** Compte tenu de la différence du cours entre le prix de l’émission et le cours actuel de SERVICOM sur le carnet d’ordres central et afin de préserver l’intégrité du marché, les autres investisseurs à savoir : Assurance Multirisque Ittihad, SIM SICAR, FCPR Valeurs Développement, Innovest, Monsieur Slah Ben Turkia, Madame Khedija Gharbi, Monsieur Ahmed Trabelsi, Monsieur Sadok Mzabi, Madame Samia Khemiri , Monsieur Omar Ben Zina, Monsieur Slim Ben Hamida s’engagent à ne pas céder sur le carnet d’ordres central les titres acquis dans le cadre de ladite augmentation du capital pour une période minimale de 6 mois. Néanmoins, la vente des titres est possible sur le marché de blocs conformément aux dispositions arrêtées par la place.

Prix d’émission : Les actions nouvelles seront émises au prix de 7,500 dinars chacune, soit 1 dinar de valeur nominale et 6,500 dinars de prime d’émission, à libérer intégralement à la souscription.

Droit préférentiel de souscription : L’Assemblée Générale Extraordinaire du 14 décembre 2016 a décidé de supprimer le droit préférentiel de souscription en réservant l’augmentation de capital, tout ou en partie, au profit des personnes physiques ou morales ci dessus indiqués. En conséquence de cette décision, les anciens actionnaires ont renoncé à leurs droits préférentiels de souscription dans ladite augmentation de capital au profit des dits souscripteurs. Cette renonciation s’est traduite par la suppression des droits préférentiels de souscription.

Montant : Le capital social sera augmenté d’un montant de 2 400 000 dinars et sera porté de 3 537 000 dinars à 5 937 000 dinars par la création et l’émission de 2 400 000 actions nouvelles de valeur nominale de 1 dinar à souscrire en numéraire et à libérer intégralement à la souscription.

Période de souscription : La souscription aux 2 400 000 actions nouvelles émises en numéraire est réservée aux actionnaires sus visés et ce du 29 décembre 2016 au 15 février 2017 inclus. Les souscriptions seront clôturées, sans préavis, dès que les actions émises seront souscrites en totalité. Un avis de clôture de l’opération sera publié sur les bulletins officiels du CMF et de la BVMT.

Etablissements domiciliataires : Les fonds versés à l’appui des souscriptions seront déposés dans un compte indisponible en dinars tunisiens ouvert auprès de la Banque de l’Habitat (BH), agence Monplaisir, sous le numéro 14207207300700464865.

Modalités et délais de livraison des titres: La souscription à l’augmentation de capital sera constatée par une attestation portant sur le nombre de titres souscrits, délivrée par la société SERVICOM, sur présentation du bulletin de souscription.

Jouissance des actions nouvelles souscrites : Les 2 400 000 actions nouvelles porteront jouissance en dividendes à partir du 1er janvier 2016.

But de l’émission : La société SERVICOM a décidé d’augmenter le capital de la société pour répondre à certains besoins à savoir :

-Rééquilibrer sa structure financière et renforcer les fonds propres de la société et ;

-Financer son plan de développement.

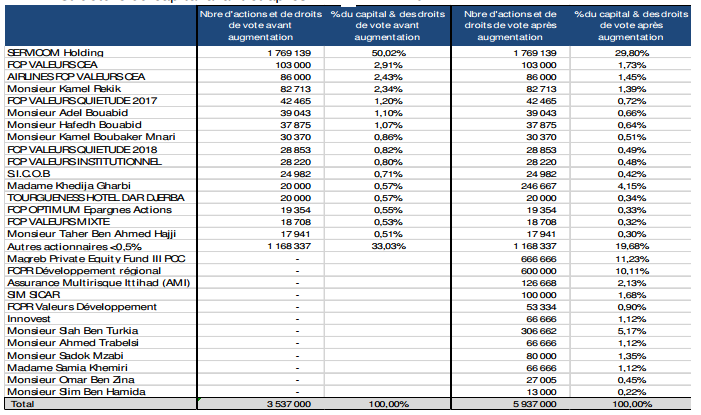

Structure du capital avant et après augmentation de capital

Renseignements généraux sur les valeurs mobilières émises

Droits attachés aux valeurs mobilières : Chaque action donne droit dans la propriété de l’actif social et dans le partage des bénéfices revenant aux actionnaires à une part proportionnelle au nombre des actions émises. Les dividendes non réclamés, dans les cinq (5) ans de leur exigibilité, seront prescrits conformément à la loi. Chaque membre de l’Assemblée Générale Ordinaire ou Extraordinaire a autant de voix qu’il possède et représente d’actions, sans limitation sauf exceptions légales.

Régime de négociabilité

Les actions sont librement négociables en Bourse.

Régime fiscal applicable

La législation actuelle en Tunisie prévoit l’imposition des revenus distribués au sens de l’alinéa (a) du paragraphe II de l’article 29 du code de l’IRPP et de l’IS et du paragraphe II bis de l’article 29 du code de l’IRPP et de l’IS à une retenue à la source libératoire de 5%. Cette retenue concerne les revenus distribués à partir du 1er janvier 2015 à l’exception des distributions de bénéfices à partir des fonds propres figurant au bilan de la société distributrice au 31/12/2013 à condition de mentionner les dits fonds propres dans les notes aux états financiers déposés au titre de l’année 2013.

La retenue à la source est due au titre des distributions effectuées au profit des :

Personnes physiques résidentes ou non résidentes et non établies en Tunisie ;

Personnes morales non résidentes et non établies en Tunisie.

En outre, sont déductibles pour la détermination du bénéfice imposable, les dividendes distribués aux personnes morales résidentes en Tunisie et ce, conformément aux dispositions du paragraphe III de l’article 48 du code de l’IRPP et de l’IS.

Par ailleurs, est également déductible de l’impôt sur le revenu annuel exigible, ou est restituable, la retenue à la source effectuée au titre des revenus distribués conformément aux dispositions de l’article 19 de la loi de finances pour l’année 2014 et ce, pour les personnes physiques dont les revenus distribués ne dépassent pas 10 000 Dinars par an.

Marché des titres

Les actions SERVICOM sont négociables sur le marché alternatif de la cote de la Bourse. Par ailleurs, il n’y a pas des titres de même catégorie négociés sur des marchés étrangers.

Cotation en Bourse des actions nouvelles souscrites :

Les 2 400 000 actions nouvelles souscrites seront négociables sur la cote du marché alternatif de la bourse à partir de la réalisation définitive de l’augmentation de capital en numéraire et de la publication de la notice conséquente au JORT et aux bulletins officiels du Conseil du Marché Financier et de la BVMT et seront assimilées aux actions anciennes.

Prise en charge par Tunisie Clearing :

Les actions nouvelles seront prises en charge par Tunisie clearing sous le libellé «SERVICOM NS J01012016» et sous le code ISIN «TN0007340094»