L'intermédiaire en Bourse Arab Financial Consultants (AFC) publie sa dernière revue, consacrée aux perspectives de l'année 2017 à la Bourse de Tunis. L'intermédiaire en Bourse retient comme hypothèse, une hausse des bénéfices de 17,4% pour l'ensemble des sociétés cotées, le marché principal qui représente 99% de ce marché devrait augmenter de 16,9%. Le secteur bancaire qui draine à lui seule 54% des bénéfices du marché principal progresse du même ordre. Cela s’explique probablement par une séquence de bénéfices qui apparait après deux années de nettoyage des comptes et d’efforts de provisionnement. Les banques peuvent laisser penser qu’elles sont immunisées contre les risques sur leurs créances d’autant plus qu’elles aient beaucoup prêté au meilleur débiteur du pays, l’Etat.

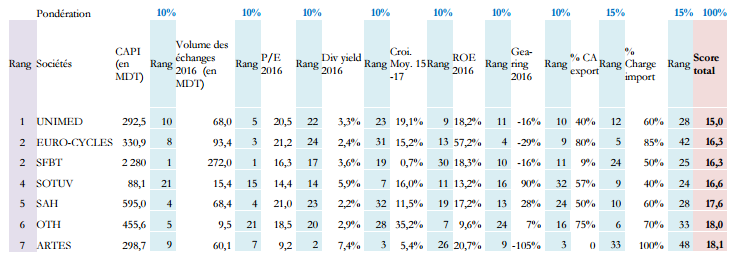

Les analystes de l’AFC ont par la suite procédé à un scoring par secteur, ainsi et pour l’industrie, la construction du portefeuille de 2017 devra reposer sur la stratégie qui profite de la baisse du taux de change du dinar face aux principales devises qui constituent le panier de référence de l’AFC. Le premier critère est le pourcentage du chiffre d’affaires à l’export, le deuxième critère exprime quant à lui le pourcentage des achats consommés en devises. Les autres éléments du scoring concernent en premier lieu la taille à travers la capitalisation, la liquidité à travers le volume échangé sur l’année 2016, le risque à travers le taux d’endettement (gearing) et la rentabilité à travers le ROE. Les critères de valorisation sont le P/E et le rendement en dividendes (div. yield); alors que la performance économique et financière est exprimée au niveau de la moyenne des croissances des bénéfices entre 2014 et 2016.

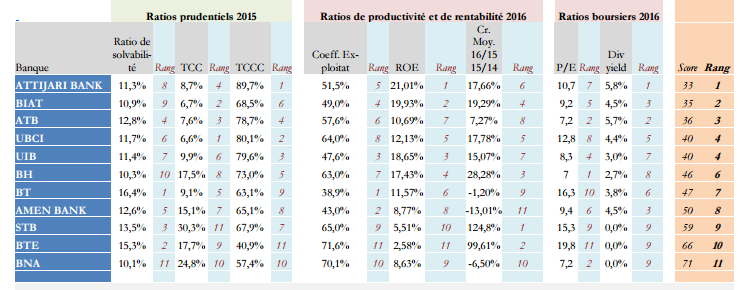

Pour le bancaire, l’AFC a choisi de classer les banques en fonction de leurs ratios prudentiels. Pour cela les analystes utilisent, le ratio de solvabilité (rapport entre les fonds propres de la banque et ses engagements) .Le deuxième ratio est le taux de créances classées qui exprime le pourcentage des créances douteuses et litigeuses par rapport au total des engagements. Puis, dernier ratio, le taux de couverture de ces créances classées par des provisions. Le deuxième critère est celui de la productivité et de la rentabilité à travers le coefficient d’exploitation (charges d’exploitation/PNB) et du ROE (Return On Equity) ainsi que la croissance moyenne des bénéfices entre 2014 et 2016. Enfin des critères de valorisation sont ajoutés au scoring à savoir, le P/E 2016 et le rendement en dividende 2016.

Dans le secteur des assurances, La STAR ressort première d’après le modèle de scoring de l’AFC, reposant sur Le P/E et le Div yield comme critères de valorisation. Pour la rentabilité l’intermédaire en Bourse a choisi le ratio de rentabilité des fonds propres (ROE) et la croissance moyenne des bénéfices entre 2014 et 2016. Le dernier critère est celui des produits de placement qui constitue la source des revenus la plus récurrente.