Le budget de l’Etat pour l’année 2025 s’élève à 78 031 MDT contre 77.9 MDT en 2024 et 71 MDT en 2023.

Le budget de l’Etat est financé par des recettes fiscales à hauteur de 45.2 MDT (90% des recettes propres et 58% du budget total), contre 44 MDT en 2024 et 39.5 MDT en 2023. Les recettes non fiscales s’élèvent à 4,4 MDT en 2025 contre 4.8 MDT en 2024 et 5.5 MDT en

2023.

Les dettes à contracter s’élèvent à 28 MDT en 2025 contre 28.2 en 2024 et 21.9 MDT en 2023. Les dettes extérieures prévues s’élèvent à 6.1 MDT alors que les dettes intérieures s’élèvent à 21.9 MDT. Les dépenses de fonctionnement totalisent 59.8 MDT en 2025 contre 54.5 MDT en 2024.

Quant aux dépenses d’investissement, elles stagnent au niveau de 5.4 MDT contre 5.2 MDT en 2024.

Le service de la dette en principal et en intérêts totalise 24.5 MDT en 2025 contre 24.7 MDT, dont 18.2 MDT en principal et 6.5 MDT en intérêts. A signaler que le gouvernement s’est vu accordé des facilités de trésorerie de la Banque Centrale dans la limite de 7 MDT, payable

sur 15 ans avec 3 ans de grâce.

Le déficit budgétaire s’établit en 2024 à 9.8 MDT (5,3% du PIB) contre 9.6 MDT (5.8% du PIB) en 2024.

Le budget est établi sur la base d’une hypothèse de croissance de 3.2% et d’un prix de baril de pétrole Brent de 77.4 US$. Le cours de dollar retenu n’est pas divulgué mais se situe au niveau de 3,1.

L’endettement public totalise 128 MDT à fin août 2024 (79% du PIB), contre 115 en 2022 (79.9% du PIB). 51,7% des dettes sont internes et 48,3% des dettes sont externes.

Impôt sur le Revenu, Impôt sur les Sociétés et CSS

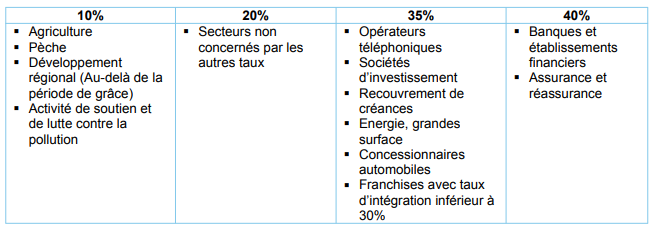

- Révision des taux de l’IS pour les bénéfices réalisés à partir du 1 er janvier 2024 à déclarer en 2025 : (Art. 37)

lf1.png

Media Folder :

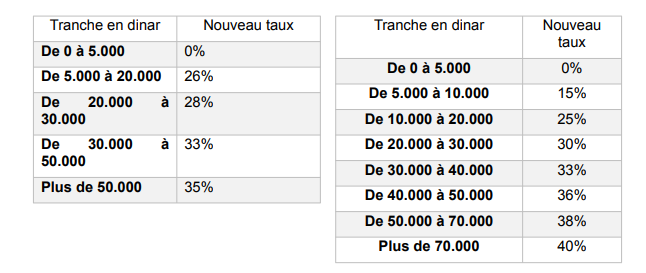

- Changement du barème de l’impôt au titre des revenus réalisés à partir de janvier 2025 (Art.36) :

Ancien Barème Nouveau Barème

lf2.png

Media Folder :

- Exonération des revenus des ouvrières agricoles bénéficiant de l’intervention du fonds de protection sociale des ouvrières agricoles de l’impôt sur le revenu pendant 10 ans. (Art.16)

- A l’instar des indemnités et rentes servies pour les victimes d’accident de travail, sont désormais exonérées de l’impôt sur le revenu et de la retenue à la source les indemnités servies aux orphelins et victimes d’accidents non liés au travail. (Art.20)

- Déduction des revenus et bénéfices réinvestis à travers des plateformes de crowdfunding, y compris la participation dans le capital et la prime d’émission. Le minimum d’impôt est applicable sauf pour les cas d’investissement dans le développement régional et agricole. (Art.57)

- En plus des activités individuelles dans les domaines de l’industrie, de l’artisanat, des métiers, de commerce, et des services autres que les professions non commerciales, le régime de l’autoentrepreneur est étendu aux journalistes et aux services dans le domaine du numérique créatif. (Art.67).

Taxe sur la Valeur Ajoutée (TVA), droits de consommation et droits de douane

- Le droit de consommation dû sur les véhicules automobiles aménagés spécialement à l’usage des handicapés physiques à l’importation était de 0% et 10%. Ces taux sont désormais de 0%, 5%, 10% et 20% en fonction du type de moteur et son cylindré. (Art.23)

- Les établissements publics travaillant dans le domaine de l’enfance, de personnes âgées et de porteurs d’handicap bénéficient dorénavant de la suspension des taxes et droits à l’importation au titre des équipements, matériaux et produits n’ayant pas de similaire en Tunisie. (Art.30)

- L’électricité à usage domestique était soumise à la TVA au taux de 13%. Désormais, l’électricité des ménages ne dépassant une consommation mensuelle de 300 Kw est soumise à la TVA au taux de 7% seulement. (Art. 31)

- Suspension des droits de douane au titre des importations de viande bovine et ovine par la société « Ellouhoum », jusqu’à fin 2027. (Art. 33)

- Réduction à 0% des droits de douane et suspension de la TVA à l’importation, par la Pharmacie Centrale de Tunisie, des médicaments ayant un similaire fabriqué localement. Aussi, l’importation par les usines de médicaments, des produits et matériels bénéficie, désormais, de la suspension de la TVA au lieu d’une exonération de la TVA. (Art.34)

- L’exonération de la TVA à l’importation du thé et du café qui concerne l’office de commerce est désormais généralisée à tous les importateurs autorisés. (Art. 35)

- Réduction de la TVA à 7% et exonération des droits de douane des acquisitions par les entreprises industrielles de bus, de moins de 10 ans, destinés au transport des employés. (Art.54)

- Suspension de la TVA au titre des équipements, matériels, produits, services et biens immobiliers acquis par les sociétés communautaires pendant une période de 10 ans à partir de la date de leur constitution. (Art. 56)

- Augmentation des droits de douane à 30% et harmonisation de la taxe de l’environnement au titre des plaques d’aluminium (Art.58)

- Réduction de 19% à 7% de la TVA sur l’olive conservée non destinée à la production d’huile d’olive. (Art.59)

- Le transfert des équipements et matériels reformés à la société El Fouledh est désormais exonéré des droits et taxes, sous réserve d’une autorisation délivrée par les services de la douane. (Art.61)

- L’ONAS bénéficiera de l’exonération des droits de douane à l’importation des équipements et matériels n’ayant pas de similaires en Tunisie, après avis du ministère de l’industrie. (Art.62)

- Le taux de la TVA sur les ventes de locaux à usage d’habitation par les promoteurs immobiliers passe à 19% pour tous les locaux dont la valeur est supérieure à 400.000 dinars. Pour les locaux dont le prix est inférieur à 400.000 dinars, la TVA est désormais de 7%. (Art.64)

Autres droits et taxes

- Instauration d’une nouvelle contribution conjoncturelle applicable sur les entreprises qui ont réalisé en 2023 un chiffre d’affaires HTVA de plus de 20 mDT et qui sont soumises à l’IS au taux de 15%. Cette contribution s’élève à 2% du bénéfice imposable avec un minimum de 1.000 dinars. (Art.38)

- Pour la détermination de l’impôt foncier selon le régime de forfait d’assiette, le taux forfaitaire des charges à déduire est augmenté de 20% à 25%. Toutefois, aucune charge supplémentaire n’est acceptée en déduction hormis la TIB. (Art.39)

- Exonération des moyens de transport des ouvriers agricoles de la taxe de circulation, tant que l’exploitant du moyen de transport n’exploite pas d’autres véhicules de transport. (Art.16)

- Création d’un fonds d’assurance des pertes d’emplois pour des raisons économiques, destiné à financer un système d’assurance des pertes collectives d’emploi pour des raisons économiques. Ce fonds est financé principalement par une dotation budgétaire annuelle de 5 mDT et une nouvelle cotisation sociale de 1% à partager entre l’employé et l’employeur. (Art.17)

- Remplacement du fonds de garantie des victimes des accidents de la circulation par un compte spécial de trésor, extension et clarification de son intervention et simplification des procédures de son intervention. (Art.18)

- Exonération de la taxe unique de compensation des transports routiers des véhicules autres que ceux destinés au transport de personnes et de marchandise. (Art.27)

- Exonération de l’ONFP du droit de douane et de la taxe FODEC au titre de l’importation des produits de contraception. (Art.29)

- Suspension des droits et taxes appliqués à l’importation de lait en poudre et de beurre et actualisation des droits de douane de certains produits alimentaires (Art.40) - Les amendes routières sont classées désormais en 3 catégories, s’élevant à 20, 40 et 60 dinars. (Art.49)

Procédures de contrôle et pénalités

-Unification des procédures d’opposition contre les arrêts de taxation d’office qui se fait dorénavant dans le tribunal de première instance duquel relève le bureau de contrôle concerné. (Art.41)

- Autorisation des services fiscaux de mener des constats sur les lieux pour établir la valeur des biens fonciers et des fonds de commerce dans le cadre de contrôle préliminaire. (Art.42)

- Les entreprises de livraison doivent désormais appliquer une retenue à la source (ou plutôt une retenue au passage) de 3% sur les montants collectés pour le compte de personnes non patentées qui vendent leurs marchandises sur internet. (Art.68)

- Un droit d’information est accordé à l’administration fiscale au titre des services rendus par les professionnels de santé. A ce titre, les cliniques doivent communiquer semestriellement à l’administration fiscale un état des interventions médicales réalisées par chaque intervenant, la nature de l’intervention et les montant perçus. Les sociétés d’assurance et les mutuelles doivent faire de même au titre de prestataire de services de

santé, objets de couverture et de remboursements de soins. (Art.70)

- Pour ceux qui en sont concernés, le non-respect de la facturation électronique engendre des amendes de 100 à 500 dinars pour chaque facture établie manuellement. (Art.71) Les sanctions relatives aux crimes de contrebande sont renforcées pour aller jusqu’à 2 ans de prison, et 3 ans si le nombre des personnes impliquées dépasse 2 personnes. (Art.72)

Amnisties fiscales

Au titre des impôts et taxes : (Art. 74)

- Sous réserve d’établir, au plus tard le 30 juin 2025, d’un échéancier de paiement sur 5 ans et le paiement de la première échéance, l’amnistie porte sur l’abandon des montants de pénalités de contrôle, de retard et des frais de poursuite, au titre de dettes fiscales :

Constatées par les receveurs des finances au profit de l’Etat avant le 1 er janvier 2025 ;

Non constatées objets d’accords de conciliation ou notification de résultat de contrôle ou de taxation avant le 20 juin 2025 ;

Objets de jugements constatés avant le 1 er juin 2025.

Cet abandon s’applique aussi aux dettes constatées au titre de la TCL, de la Taxe Hôtelière et de la Taxe sur les licences.

- Abandon de toutes les pénalités et amendes financières constatées avant le 1 er janvier 2025, quelques soit leur montant. Cette mesure ne concerne pas les amendes relatives aux crimes de blanchiment d’argent.

- Abandon des pénalités dues au titre des déclarations fiscales rectificatives, y compris le droit d’enregistrement, échues avant le 31 octobre 2024 déposées entre le 1 er janvier et le 20 juin 2025 à condition de payer le principal lors du dépôt. Cette mesure concerne aussi les cas de défaut de déclaration et les déclarations effectuées après l’intervention des services de contrôle fiscal ou suite à la notification des résultats d’un contrôle fiscal. Au titre des pénalités douanières : (Art. 75)

- Le paiement du principal des droits de douane avant le 1 er janvier 2026 engendre l’abandon des pénalités, à condition de soumettre une demande avant le 1 er novembre 2025. Il est aussi possible de soumettre une demande de rééchelonnement avant le 20 juin et conclure un échéancier avant le 1 er juillet 2025, pour payer le montant en principal sur des échéances trimestrielles sur 5 ans.

- Pour les dossiers ne contenant pas de montant en principal, les pénalités sont abandonnées en cas de paiement de 10% de la valeur de la marchandise saisie réellement et 20% de la valeur de la marchandise saisie fictivement.

Au titre des taxes locales : (Art. 76)

- Abandon des montants de la taxe sur les immeubles bâtis et la taxe sur les immeubles non bâtis des années 2021 et antérieures, à condition de payer la taxe due au titre de l’année 2025 et l’établissement d’un échéancier sur 3 ans au titre de la taxe due en 2022, 2023 et 2024 et le paiement de la première tranche avant le 1 er janvier 2026.

Au titre des marchés publics (Art. 65)

Abandon automatique des pénalités de retard sur les marchés publics conclus dans le domaine de bâtiment et travaux publics et ceux relatifs à l’acquisition de produits, équipements et services qui font l’objet de réception provisoire au cours de l’année 2025.

Aussi, la révision des prix continue à faire effet sans tenir compte de l’atteinte du plafond des pénalités de retard prévus dans les contrats. (Art.65)

Au titre des associations de développement des écoles primaires (Art. 77)

- Les dettes envers ces associations au titre du minimum de perception sont abandonnées.

Au titre des amendes et sanctions relatives aux élections (Art. 78)

- Les amendes et sanctions financières prononcées par la Cour des comptes au titre des élections parlementaires et locales de 2022, 2023 et 2024 sont abandonnées, tant que le candidat n’a pas bénéficié de financement public.

Pour les Tunisiens résidents à l’étranger (Art.79)

- Les droits et taxes dus par les Tunisiens résidents à l’étranger au titre des véhicules et équipements acquis localement dans le cadre de projets économiques peuvent être régularisés moyennent le paiement de 10% du montant des droits et taxes avec un minimum de 3.000 dinars.

- La situation douanière des voitures RS peut être régularisée moyennant le paiement de 30% des droits et taxes dus.

Au titre des puits agricoles profonds non autorisés (Art.81)

La régularisation se fait moyennant le paiement d’un droit de 3.000 à 4.000 dinars si le puits fonctionne avec l’électricité et d’un droit de 2.000 à 2.500 dinars si le puits fonctionne avec le photovoltaïque.

Autres mesures

Entrée en application des dotations de la responsabilité sociétale au profit des conseils régionaux, en application de la loi n°2018-35. (Art.13)

Prolongation de la mesure de départ à la retraite à partir de l’âge de 57 ans prévue par la loi de finances de 2022, jusqu’au 31 décembre 2027. (Art.14)

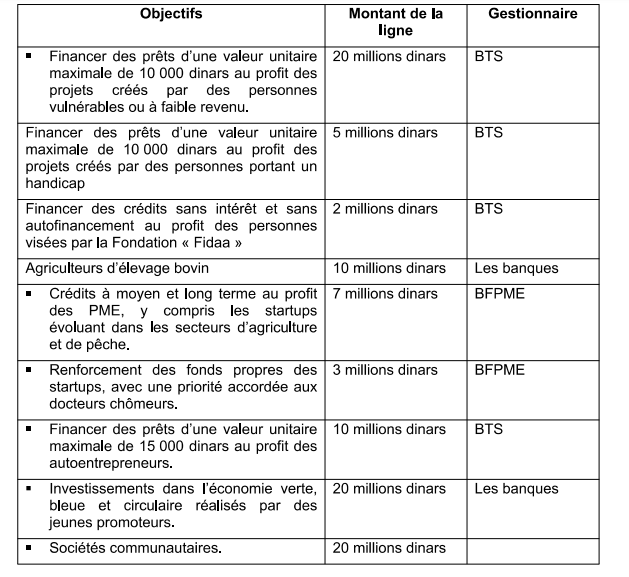

Lignes de financement :

lf3.png

Media Folder :

La ligne de financement destinée à l’octroi d’un crédit à des conditions favorables pour couvrir le besoin d’autofinancement exigé au bénéficiaire en vue de financer l’acquisition d’un premier logement est étendu à la construction d’un premier logement. (Art. 25)

Les personnes appartenant aux familles nécessiteuses qui sont sensibles au gluten bénéficieront d’une subvention mensuelle de 30 dinars, tirée sur le programme de sécurité sociale. (Art.26)

La mesure portant sur le financement de la construction de réservoirs d’eau domestique (‘Majel’) est renouvelée jusqu’au 31 décembre 2025. Cette mesure porte sur l’octroi, à travers la BH Bank, de crédits sans intérêts, plafonnés à 20 000 dinars, remboursables sur 7 ans. (Art. 27)

Création d’un fonds de protection sociale des ouvrières agricoles. Ce fonds est financé principalement par un nouveau droit appliqué que les primes d’assurance au taux de 1% qui sera à la charge des compagnies d’assurance, ainsi qu’un droit de 5 dinars appliqué sur chaque certificat de visite technique délivré par l’ATTT et 10% des recettes des amendes routières. (Art.15)

Les banques et autres établissements financiers doivent déclarer et verser au trésor public, au plus tard le 15 février de l’année qui suit, les montants déposés, en dinar ou en devise, dans les comptes courants, de dépôt, d’investissement, d’épargne et à terme et de tout autre forme et n’ayant pas été mouvementés ou réclamés pendant 15 ans. Aussi, les banques doivent déclarer et verser les intérêts créditeurs non réclamés pendant 5 ans.

Les intermédiaires en bourse doivent déclarer, liquider et verser au trésor public, au plus tard le 15 février de l’année qui suit, les valeurs mobilières non mouvementées ni réclamés pendant 15 ans.

Les ayant droits préservent leur droit de réclamer ces sommes dans un délai de 15 ans de la date de transfert.

Ne sont pas concernés par cette mesure les mineurs, les incapables et les interdits et les avoirs objets de saisie et d’opposition ainsi que les comptes à terme. (Art.43)

Création d’un mécanisme de garantie, géré par la SOTUGAR et couvrant 2025 et 2026, au profit de programmes de restructuration des PME. (Art.52)

La déclaration d’existence peut dorénavant se faire auprès des organismes publics chargés de la création juridique d’entreprise. L’administration fiscale sera informée dans ces cas à travers l’échange électronique de documents. (Art.60)

La loi de finances stipule que l’Etat fournira l’attention nécessaire pour appuyer les radios régionales privées à régulariser leur situation financière et à rééchelonner leurs dettes auprès de l’ONT. (Art.63)

N’entrent pas dans la limite de vente sur le marché local, les ventes réalisées par les sociétés totalement exportatrices à la Régie de tabac (RNTA) et ce, jusqu’à la fin de 2026. (Art.69)

Themes :

© Copyright Tustex

Les articles associés

-

1640

-

832

-

498

-

1295