Dans une note d'analyse consacrée à ASSAD, l'intermédiaire en Bourse MAC S.A est revenu sur la performance du groupe sur la période 2011-2014, marquée par un taux de croissance annuel moyen de 2,5%. En 2014, le groupe a dégagé des revenus de 95,2 mDt en hausse de 14% par rapport à 2013, une croissance boostée par les ventes export ( +24%). Sur les dernières années, le groupe a pleinement privilégié le développement à l’export qui représente désormais 69% des revenus contre 63% en 2009.

Les chiffres consolidés du groupe ASSAD ont toutefois affiché une dégradation du taux de la marge brute de 4,6 points entre 2013 et 2014 en passant de 48,5% à 43,9%. Cette contre performance est le résultat direct de la baisse de la marge brute de la société mère de 5 points (De 45% à 40%). Cette baisse est expliquée par l’augmentation des prix d’achat des vieilles batteries qui n’a pas pu être répercutée sur les prix de vente. Au fait, ASSAD reste prisonnière du marché local en approvisionnement puisque 85% du plomb utilisé dans les batteries provient des batteries usagées et qui sont recyclées au sein de ASSAD même pour en extraire le plomb. Or depuis la révolution, le marché connait un certain déséquilibre puisque les opérateurs sur le marché ne respectent plus le décret relatif au système de la consigne obligatoire et de la reprise des accumulateurs usagés (Décret N°205/3395 du 26 Décembre 2005). Ainsi, les ferrailleurs se sont accaparé ce segment en appliquant des prix élevés. La marge EBE a connu également en 2014 une forte dégradation (- 300 points de base à 18,5% vs 21,6% en 2013) et ce en raison de la baisse de la marge brute et de l’augmentation de 11% des charges de personnel.

Pour ce qui est de sa stratégie de développement et ayant une position de leader confortable en Tunisie ( 55% de part de marché), le groupe a axé ces dernières années son développement sur les marchés export. Historiquement, le marché européen est le plus important mais il s’agit désormais d’un marché mature et en vieillissement poussant le groupe ASSAD à diversifier sa présence géographique. Ainsi, le groupe a opté pour un positionnement au Maghreb ( Algérie et Maroc) mais aussi en Afrique subsaharienne, deux marchés à forts potentiels mais aussi à fortes marges.

En Algérie, l’activité se porte très bien. Au Maroc, l’activité débutera vers la fin de 2016 pour une capacité de production de 350 000 batteries soit un CA additionnel de 30 mDT pour le groupe.

En Afrique subsaharienne, la présence de ASSAD est pour l’instant commerciale et les premières commandes sont déjà envoyées.

Pour le marché européen, ASSAD ne s’attend pas à une croissance des volumes de vente mais sa straté- gie est plutôt axée sur l’amélioration des marges par le rétrécissement des circuits de distribution. Des partenariats locaux sont en train de prendre forme notamment en Italie, France et Espagne.

Ainsi, et avec l’ensemble de ces développements et notamment les accroissements des volumes, ASSAD pourrait consolider ses marges qui malheureusement ont été pénalisées courant ces dernières années sous le double effet la cherté des batteries usagées et de la fluctuation du prix du plomb au niveau mondial.

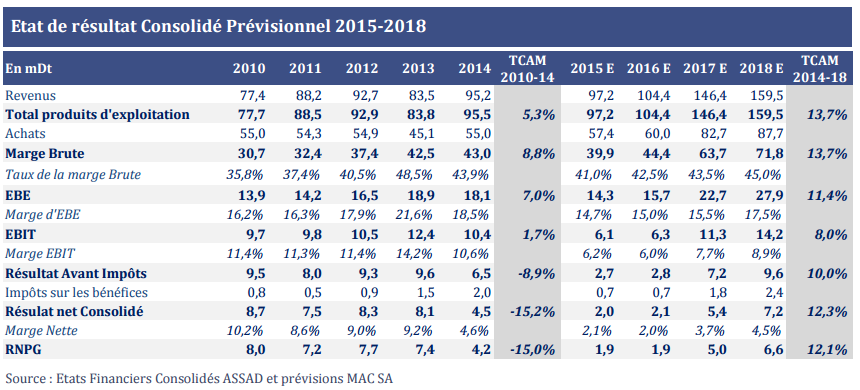

Les revenus du groupe ASSAD devraient croître selon les estimations de MAC S.A à un TCAM de 13,7% sur la période 2014–2018 : nous avons été assez conservateurs sur les années 2015 et 2016. L’année 2016 sera par excellence l’année de mise en place de la nouvelle stratégie et le potentiel du groupe ne sera visible qu’à partir de 2017, année d’entrée en pleine production de la filiale marocaine et l’expansion des ventes en Afrique subsaharienne. L’EBE et le Résultat Net part du groupe seraient en hausse de 11,4% et 12,1% respectivement sur la période 2014-2018. Nous estimons que les marges du groupe vont s’améliorer progressivement après une année 2015 jugée difficile pour le groupe. La marge brute s’établirait à 43% en moyenne sur les prochaines années et ce grâce à l’amélioration attendue du volume de plomb recyclé, au rétrécissement des circuits de distribution en Europe ainsi que l’effet volume qui sera engendré par les filiales marocaine et algérienne.

Le titre ASSAD a connu depuis le mois de Juillet 2015 une très mauvaise orientation. La baisse du titre s’est accentuée surtout au mois de septembre et son cours est passé au-dessous de la barre symbolique des 6 DT. Sur le deuxième semestre de l’année 2015, le cours a perdu 25% de sa valeur et a fini l’année en repli de 31% par rapport à son cours de début de l’année. La publication des états financiers intermédiaires de l’année 2015 était derrière la déroute du titre. Ces états financiers de la société mère ont fait apparaitre un résultat net de 0,18 mDT contre 3 mDT à la même période de 2014. Les communiqués de la société expliquant cette mauvaise performance n’ont pas épargné le titre d’un courant vendeur. Pour 2016, le cours a signé jusqu’ à cette date une baisse de 7,55%. Eu égard l’effet volume qui sera généré par la nouvelle stratégie de développement à l’international et la consolidation des marges qui en sera engendrée, MAC S.A s’attend à ce que les bénéfices du groupe n’en seront améliorés qu’à partir de 2017. Fondamentalement, MAC S.A estime que ASSAD est sous valorisé. Vu le niveau de cours actuel, l’intermédiaire en Bourse juge qu’il est opportun de se repositionner cette année sur le titre ASSAD dont les retombées de la nouvelle stratégie commenceront à voir le jour à partir de l’exercice 2017, et recommande donc le titre à l’achat.

Les articles associés

-

1134

-

219

-

559

-

519