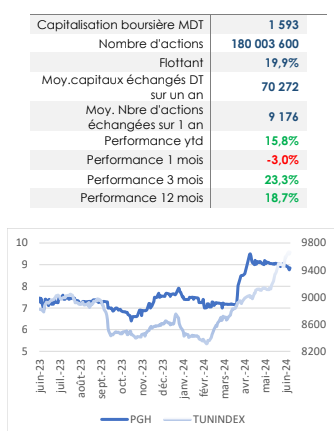

L’intermédiaire en Bourse MAC S.A a publié une note d’analyse sur Poulina Group Holding, qui reprend les chiffres de l’exercice dernier et les perspectives pour les prochaines années présentées par le management du premier groupe privé en Tunisie.

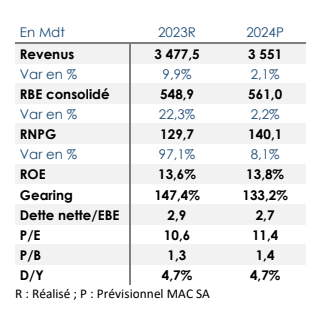

Les revenus du groupe ont progressé en 2023 de 9,9% à 3 477,5 MDT. Cette évolution est redevable à la bonne tenue du marché local dont le chiffre d’affaires s’est accru de 13,8% à 3 047 MDT, soit 88% de l’ensemble des revenus. En revanche, les ventes à l’export ont reculé de 11,7% à 431 MDT. Selon le management, cette baisse est expliquée principalement par des difficultés sur le marché libyen.

Par métier, l’intégration avicole et l’agroalimentaire, qui assurent 70% du chiffre d’affaires global du groupe, restent les drivers de la croissance. L’intégration avicole a connu une évolution à deux chiffres soit 12% grâce notamment au marché local et l’agroalimentaire a progressé de 8%. Par ailleurs, la baisse enregistrée sur certains métiers à l’instar des matériaux de construction (-6,6% à 253,3 MDT), la transformation d’acier (-2,2% à 248 MDT) et l’emballage (-9,3% à 240,1 MDT) est imputée au ralentissement du secteur, à des entraves à l’export et à la pénurie de certaines matières premières.

pghmac1.png

Media Folder :

La marge brute s’est améliorée de 19,4% à 1 176,7 MDT, soutenue par une politique d’approvisionnement rigoureuse. Le taux de marge brute a gagné 2,7 points de pourcentage pour s’établir à 33,8%. Sur la même lignée, le résultat brut d’exploitation a augmenté de 22,3%

à 548,9 MDT, porté par une bonne gestion des charges générales d’exploitation. Le taux de marge EBE s’est élevé à 15,8% vs 14,2% un an auparavant.

Un résultat net part du groupe quasiment doublé en 2023 Le résultat net part du groupe a quasiment doublé en 2023 pour passer à 129,7 MDT. Cette belle performance résulte principalement de l’amélioration des revenus du groupe et des marges opérationnelles. En individuel, le résultat net a évolué de 4,1% à 71 MDT. L’Assemblée Générale Ordinaire, tenue le 12 juin 2024, a approuvé la distribution d’un dividende de 0,360 DT par action.

Le niveau d’endettement du groupe a été réduit à 147,4% en 2023 vs 162% en 2022. Cette diminution du Gearing vient suite à l’amélioration des fonds propres (expliquée par l'amélioration du résultat net de l'exercice de 64 MDT en 2023 par rapport à 2022) et la baisse du niveau des dettes de 30 MDT. L'EBITDA permet de rembourser les dettes au bout d'une période inférieure à 3 ans. Ce ratio devient de plus en plus rassurant, vu que les délais de remboursement de crédit à long et moyen terme sont nettement supérieurs.

pghmac2.png

Media Folder :

S’agissant des investissements, l’enveloppe mobilisée au terme de 2023 a atteint 257 MDT vs 150 Mdt une année auparavant, portant essentiellement sur des investissements courants et stratégiques.

La majeure partie du capex a été réalisée par le métier matériaux de construction, soit une enveloppe de 105 MDT servant à financer l’avancement de la construction de la nouvelle usine de brique du KEF et celle de « DJbel el Woust ». L’entrée en production de ces deux unités est imminente. Le reste des investissements a servi pour l’extension des capacités de production notamment pour l’intégration avicole (56 MDT), l’agroalimentaire (37 MDT) et l’emballage (18 MDT). Sur les dix dernières années, la moyenne des investissements est de 183 MDT par an. Pour les trois prochaines années, la moyenne des investissements serait de 314 MDT par an et concernera essentiellement le secteur des matériaux de construction, de l’agro-alimentaire, Avicole et l’emballage et les centrales Photovoltaïques. Le groupe misera également sur le secteur IT dont la valeur ajoutée est importante. Déjà, plusieurs acquisitions de sociétés IT ont été réalisées ces dernières années.

Selon le management, l’évolution moyenne des revenus consolidés serait de 5,3% entre 2024 et 2026. Ces revenus seraient à hauteur de 3 551 MDT (+2,1% comparé à 2023) pour être porté à 4 066 au terme de l’année 2026. Sur la même période, la marge brute et l’EBE évolueraient respectivement de 5,5% et de 5,7% en moyenne.

Poulina Group Holding reste une valeur sûre par excellence au vu de l’amélioration continue de ses performances opérationnelles, estiment les analystes de MAC SA, sa diversification métiers et pays et son portefeuille de participations financières assez diversifié lui permettant de stabiliser son bottom-line en cas de fluctuations de son core business. En bourse, PGH, deuxième plus forte capitalisation non-financière, affiche désormais une liquidité plus soutenue et son cours s’inscrit dans une tendance nettement haussière.

© Copyright Tustex